2026年01月21日更新 - あわら温泉 マンスリーレポート

あわら温泉2025-12月次レポート。総売上前年同月比: +3.4%

簡易版レポート

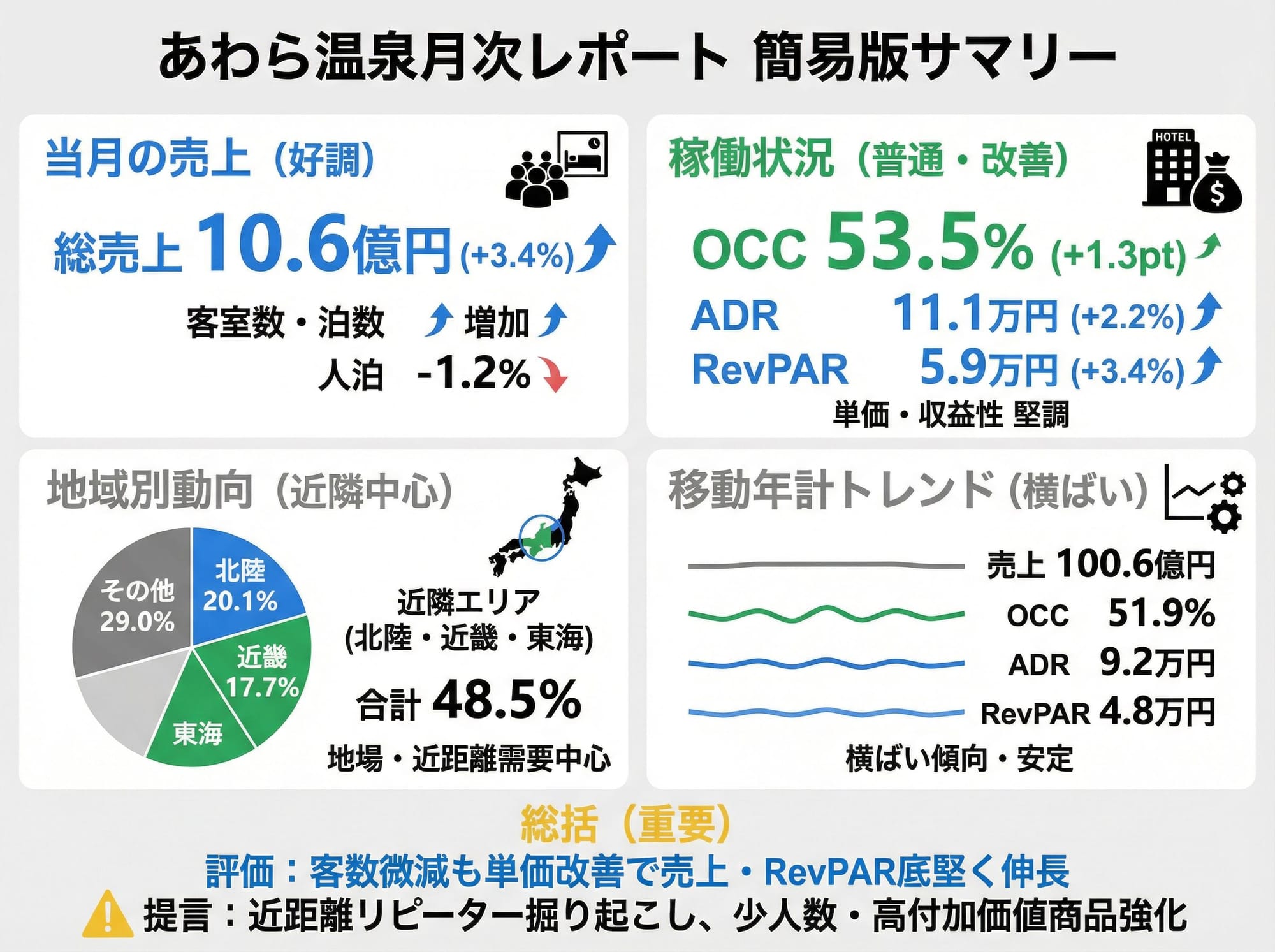

📊 当月の売上:前年同月比好調です。総売上は1,061,472,782円で前年同月比+3.4%と伸長しており、客室数・泊数の増加が売上押し上げに寄与しています。 一方で人泊は-1.2%とやや減少しており、1室あたり人数の減少や少人数旅行の増加がうかがえます。

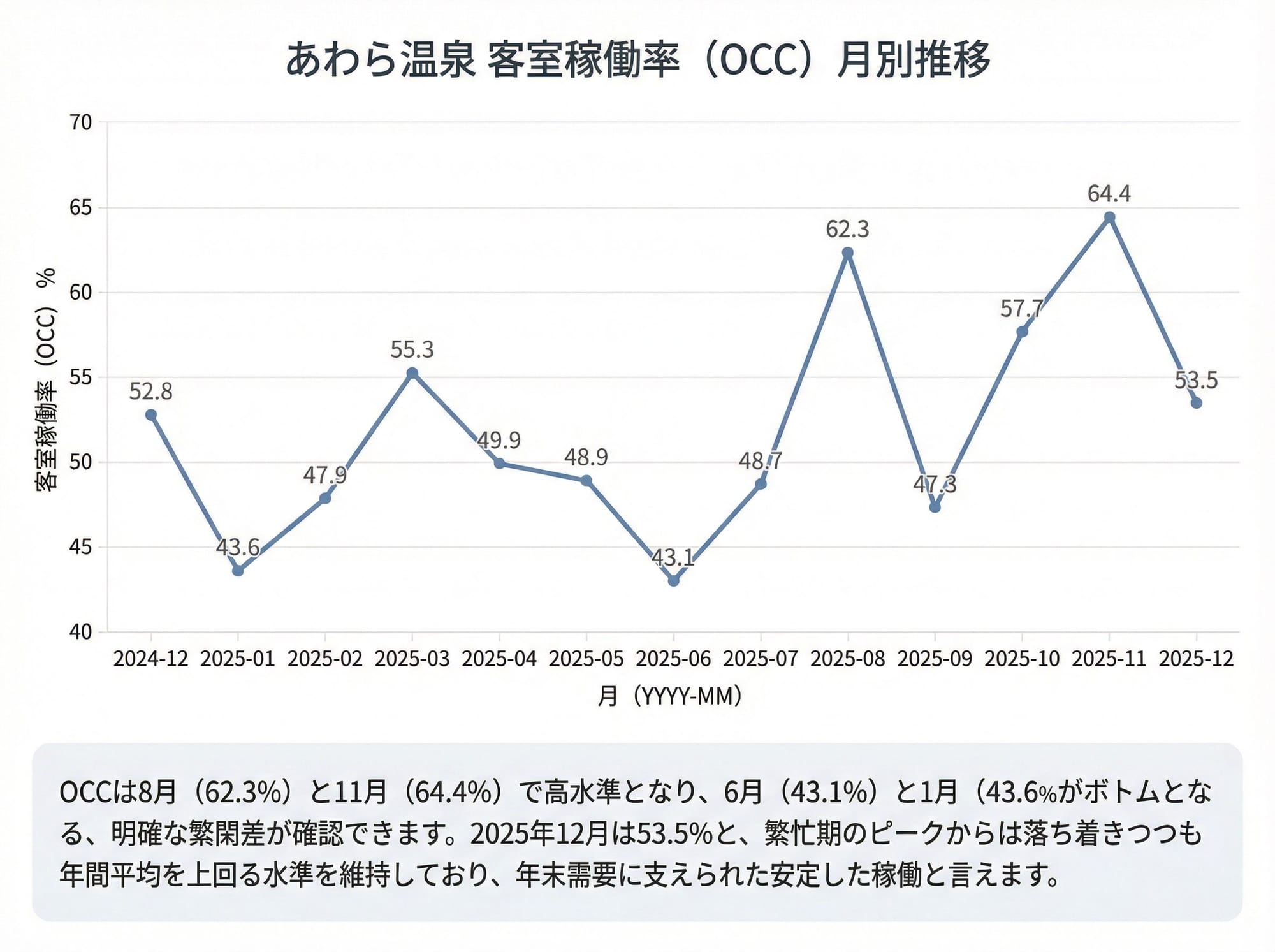

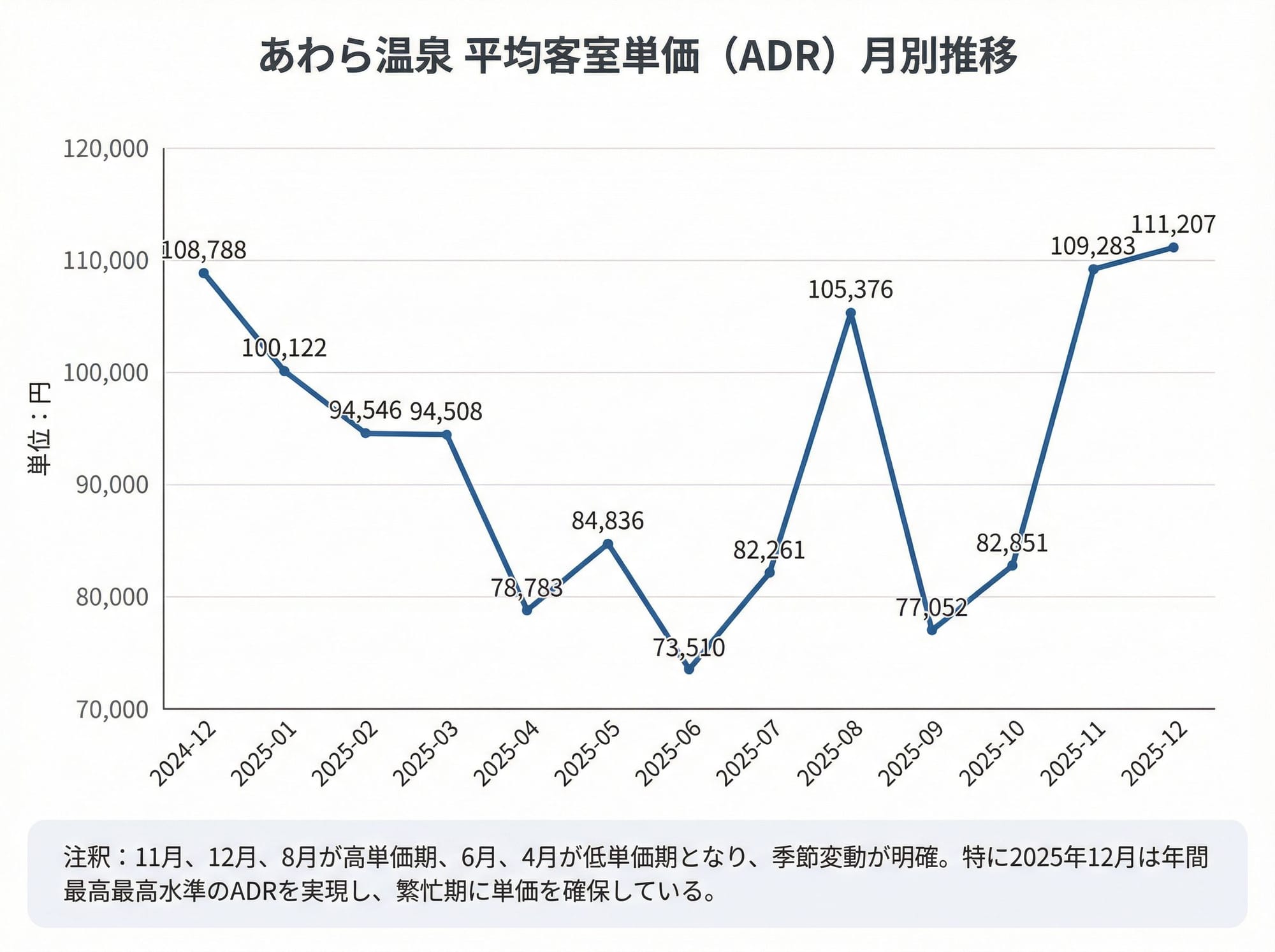

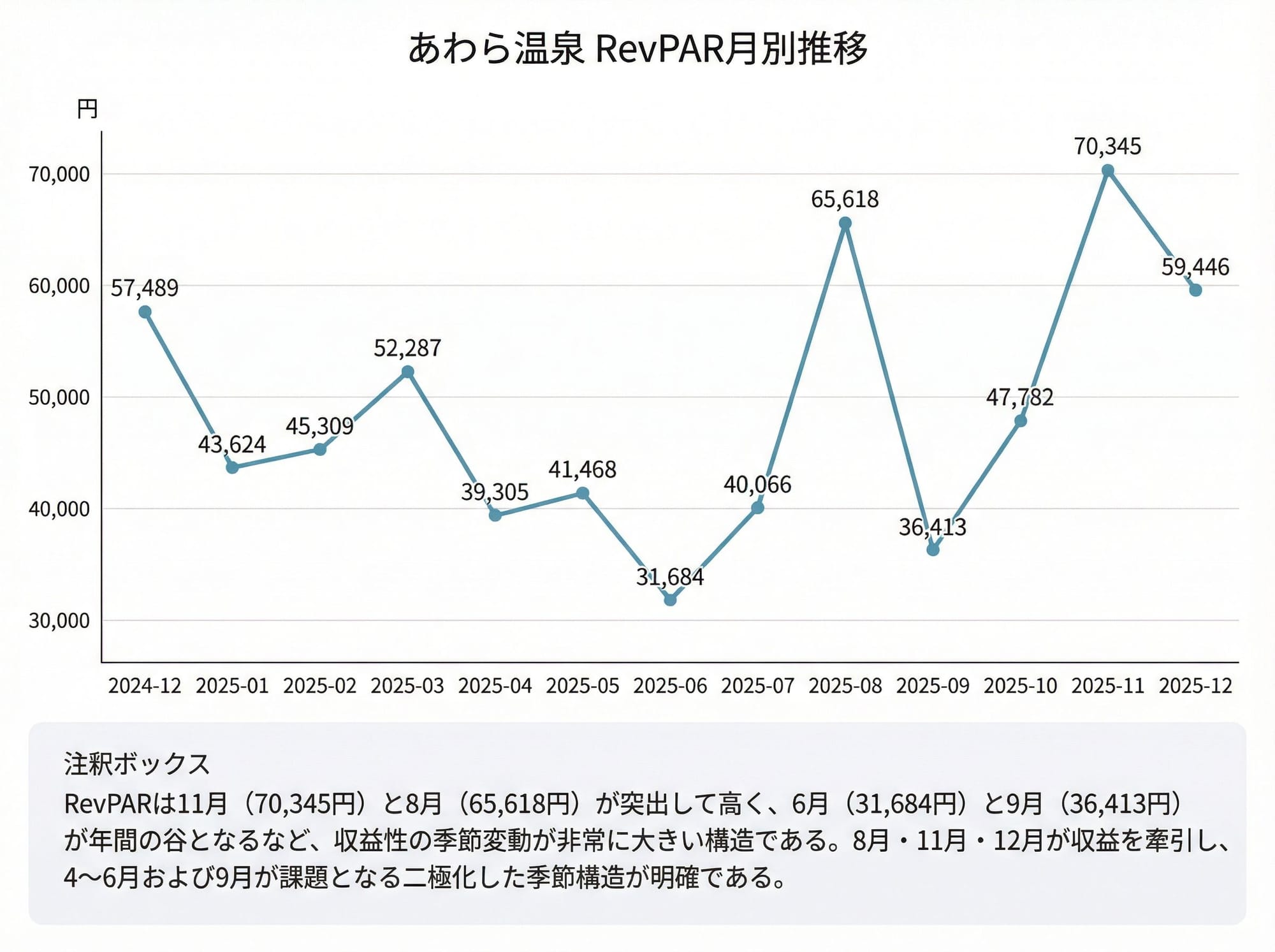

🏨 稼働状況:室稼働率(OCC)は普通。OCCは53.5%(+1.3pt)と小幅改善にとどまる一方、ADRは111,207円(+2.2%)、RevPARは59,446円(+3.4%)と単価・収益性は堅調です。 秋の繁忙期からの反動減があるものの、年末需要と価格維持により収益性は確保できています。

🗾 地域別動向:主要送客地域はその他・北陸・近畿。売上構成は「その他」29.0%、北陸20.1%、近畿17.7%が上位を占め、居住地不明分を除くと近隣エリア(北陸・近畿・東海)の合計が約48.5%と依然として地場・近距離需要が中心です。 12か月推移では、冬季・初夏に北陸比率が高まり、夏場は近畿と東海が強い構造が続いています。

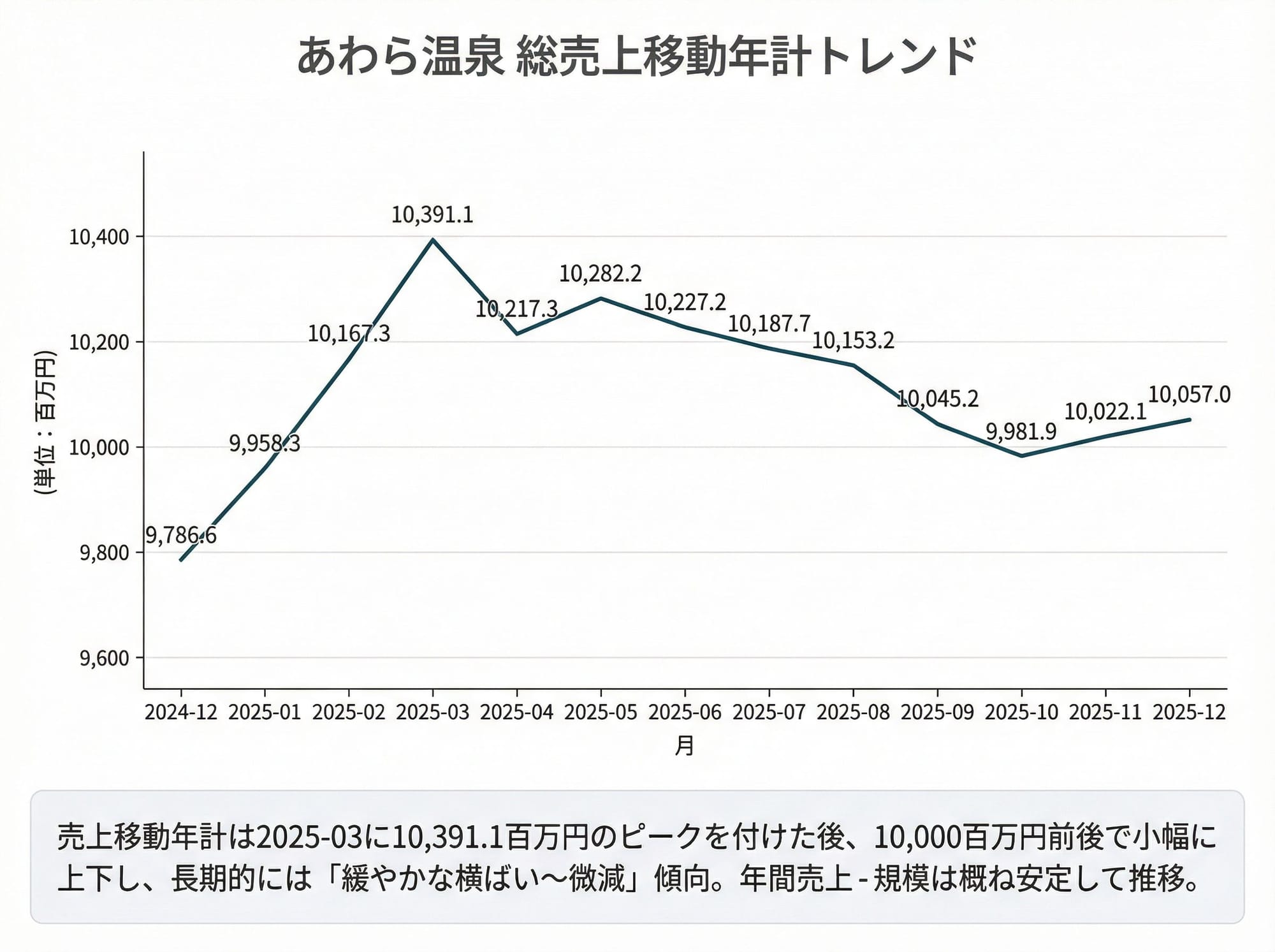

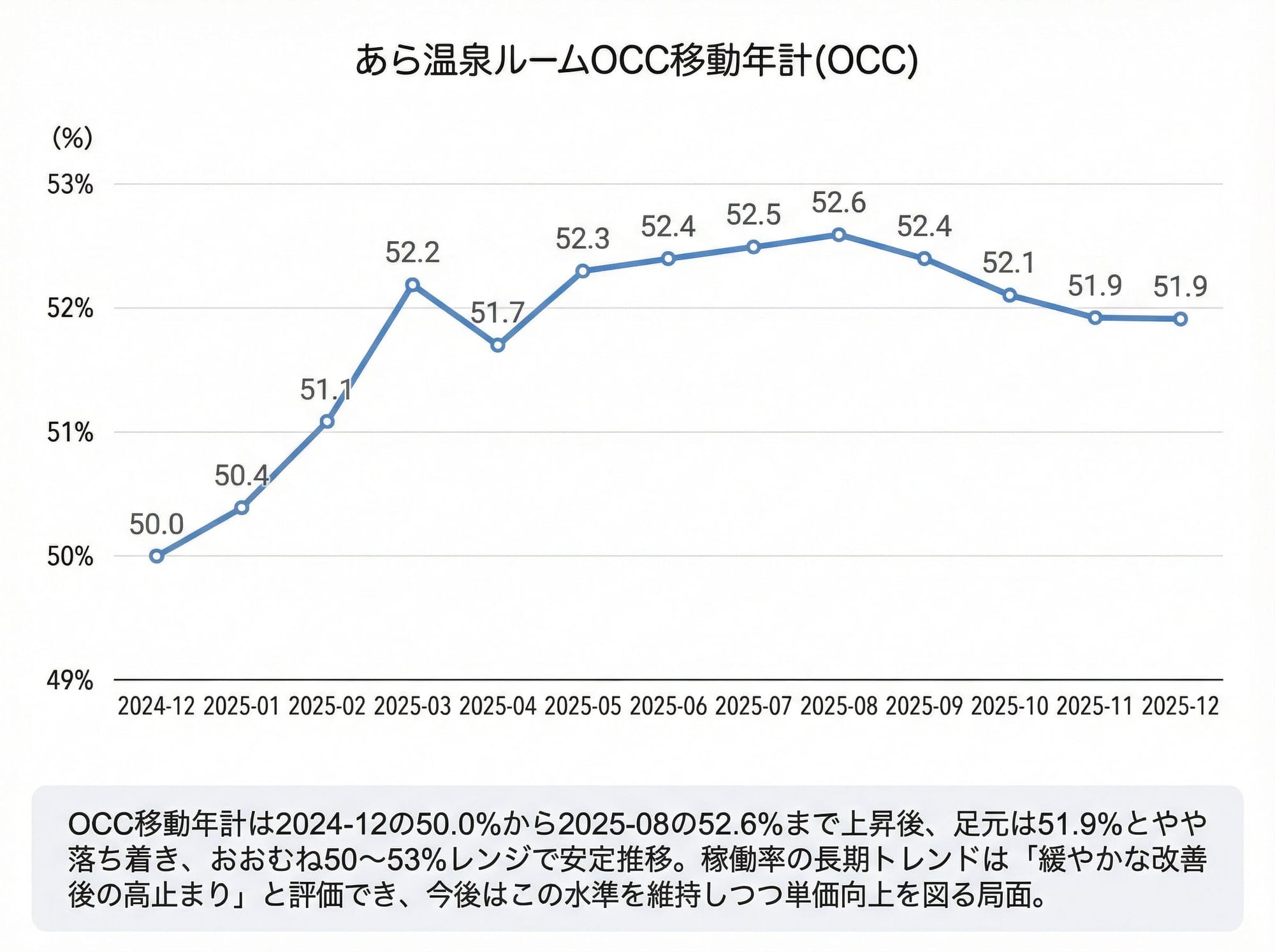

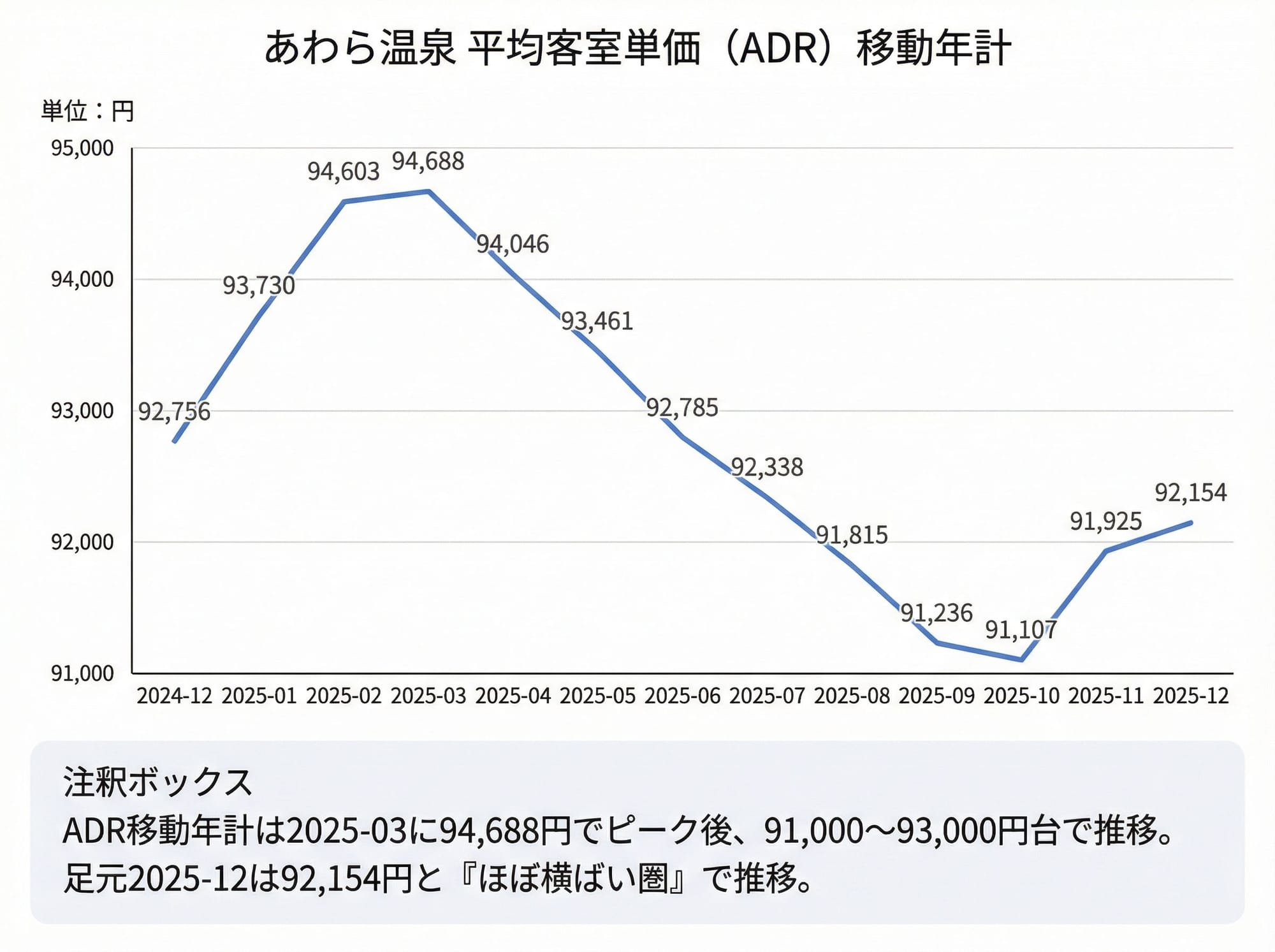

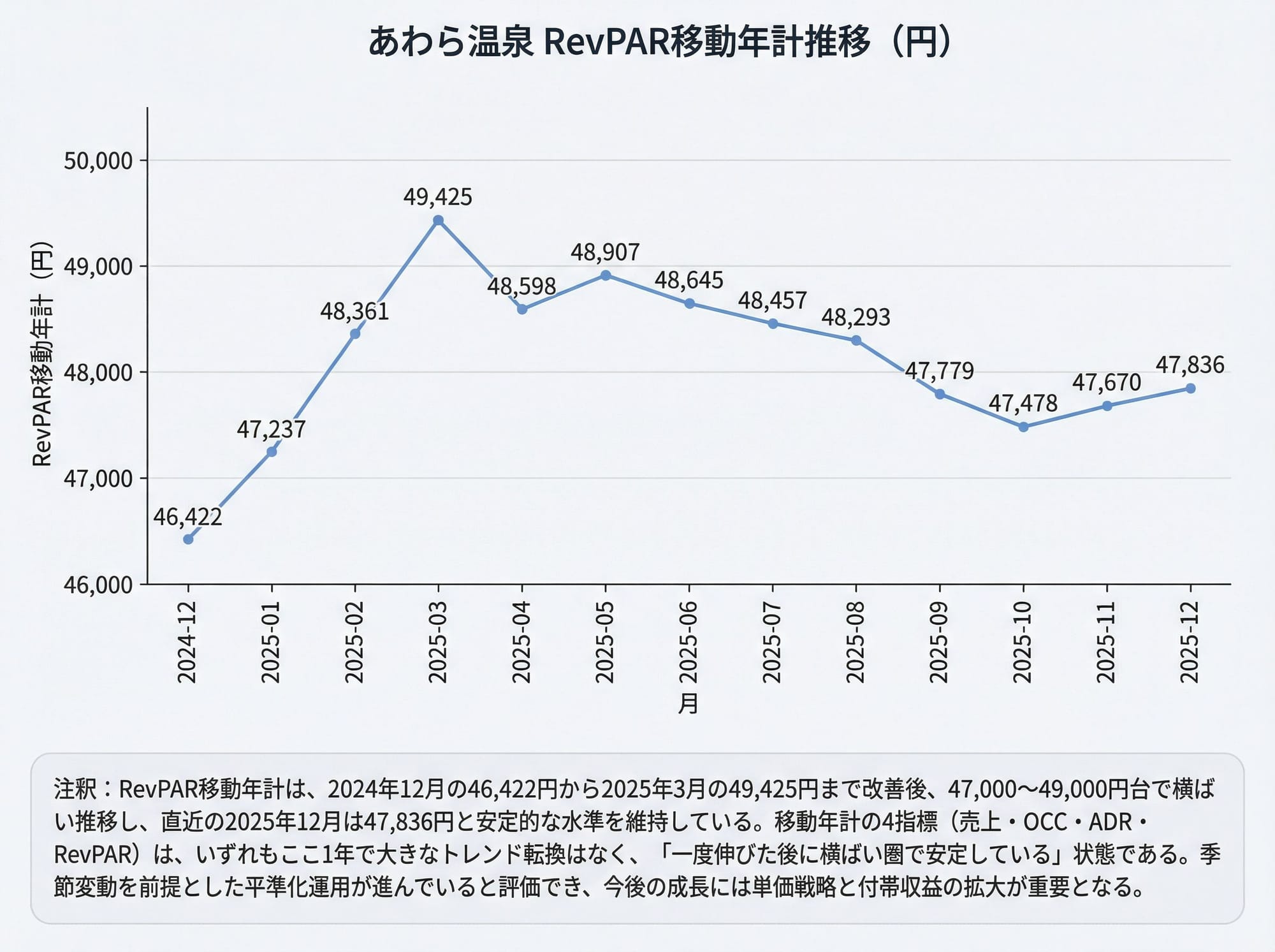

📈 移動年計トレンド:長期トレンドは横ばい傾向。売上移動年計は10,057.0百万円(約1,005.7億円)と年間を通じて大きな増減はなく、OCC移動年計51.9%、ADR移動年計92,154円、RevPAR移動年計47,836円も小幅な上下にとどまっています。 短期的な繁閑の波はあるものの、年間を通した需給バランスは安定した水準を維持しています。

💡 総括:今月は「客数はほぼ横ばい〜微減だが、客室単価と稼働の改善で売上とRevPARを底堅く伸ばした月」と評価できます。 来月以降は、人泊減少の兆しと地域構成の偏りを踏まえ、近距離リピーターの掘り起こしと少人数・高付加価値商品の強化が重要となります。

詳細版レポート

1. エグゼクティブサマリー

📊 総売上:前年同月比 +3.4%

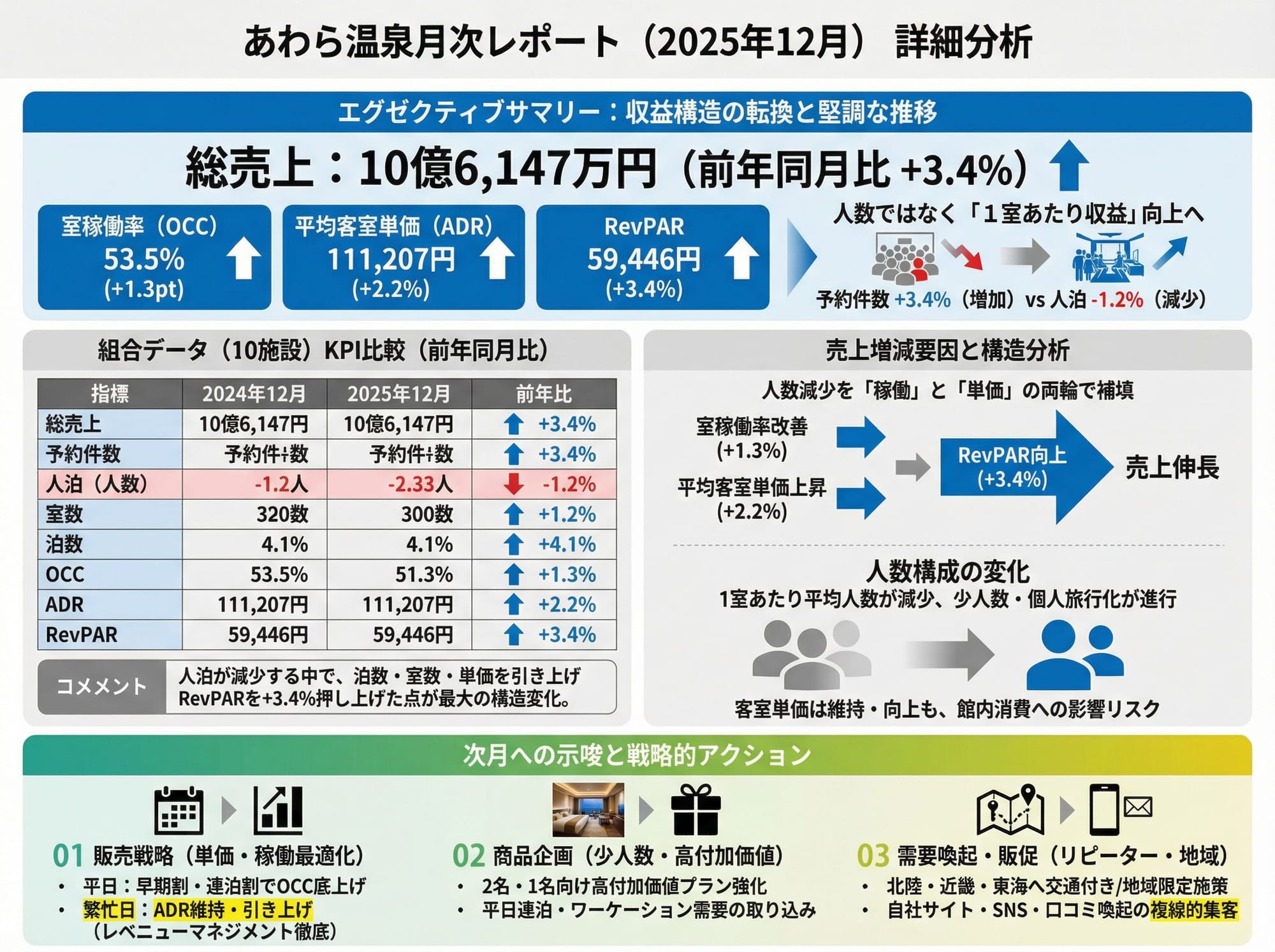

2025年12月は総売上1,061,472,782円(+3.4%)と、単価と稼働の両面から収益性が改善した堅調な月となりました。 室稼働率(OCC)は53.5%(+1.3pt)、平均客室単価(ADR)は111,207円(+2.2%)、RevPARは59,446円(+3.4%)と、主要収益指標はいずれも前年を上回っています。 予約件数は+3.4%と増えた一方で、人泊は-1.2%と減少しており、少人数化・短期滞在化の影響が見られます。 総じて「人数ではなく1室あたり収益を高めて売上を維持・向上させている構造」へのシフトが進行していると考えられます。

2. 組合データ(10施設)KPI分析

| 指標 | 2024年12月 | 2025年12月 | 前年同月比 |

|---|---|---|---|

| 総売上 | 1,026,523,969円 | 1,061,472,782円 | +3.4% |

| 予約件数 | 7,677件 | 7,935件 | +3.4% |

| 人泊(人数) | 32,697人 | 32,293人 | -1.2% |

| 室数 | 9,436室 | 9,545室 | +1.2% |

| 泊数 | 8,098泊 | 8,428泊 | +4.1% |

| 室稼働率(OCC) | 52.8% | 53.5% | +1.3% |

| 平均客室単価(ADR) | 108,788円 | 111,207円 | +2.2% |

| RevPAR | 57,489円 | 59,446円 | +3.4% |

KPI分析コメント

- 総売上は+3.4%と堅調で、物価高やコスト上昇を踏まえると「守り切った」というよりも「やや攻めの結果」と評価できます。

- 予約件数は+3.4%、室数は+1.2%、泊数は+4.1%と、取扱いボリュームは増加している一方、人泊(人数)が-1.2%減少している点が大きな構造変化です。 これは、1予約あたり人数が減っている、または連泊よりも短期滞在シフトが進んでいる可能性を示唆します。

- OCCは52.8%→53.5%(+1.3pt)と小幅改善、ADRは108,788円→111,207円(+2.2%)と単価上昇がみられ、結果としてRevPARは+3.4%と売上成長と同水準の伸びを示しています。

- 最も注目すべき変化は「人泊が減少する中で、泊数・室数・単価を引き上げることでRevPARを+3.4%押し上げた点」であり、販売チャネル・商品設計の工夫が一定の成果を上げていると考えられます。

3. 売上増減の要因整理

当月は、

| 室稼働率 | 平均客室単価 | RevPAR |

|---|---|---|

| 改善(+1.3%) | 上昇(+2.2%) | 向上(+3.4%) |

売上の伸長は、OCCの改善とADRの上昇が両輪となってRevPARを押し上げたことが主因であり、人数減少を「稼働」と「単価」で補った構図です。 人泊減少自体は将来的な需要縮小リスクを示すため、販促・商品設計で客数の底上げと単価維持の両立が課題となります。

4. 分析と考察

売上・数量の動向

予約件数は7,677件→7,935件(+3.4%)、室数は9,436室→9,545室(+1.2%)、泊数は8,098泊→8,428泊(+4.1%)と、取扱いボリュームはいずれも増加しています。 特に泊数が+4.1%と最も伸びており、「1予約あたりの泊数」もしくは「一部の連泊需要」が増加したことで、OCCと売上の押し上げにつながったと考えられます。 一方で売上の伸び(+3.4%)は泊数伸び(+4.1%)をやや下回っており、マス向け・比較的単価の低い商品が一部構成比を高めている可能性があります。

人数構成の変化

人泊は32,697人→32,293人(-1.2%)と減少している一方で、室数・泊数は増加しているため、「1室あたりの平均人数が減少し、少人数・個人旅行化が進行している」ことが示唆されます。 たとえば、これまで3〜4名1室が主流だったところに、2名・1名利用が増えている可能性が高く、客室あたりの単価は維持・向上しつつも、館内消費(飲食・物販)では人数減の影響が出ているリスクがあります。 今後は、少人数客向けの客単価アップ施策(飲み比べプラン、個室食へのアップセル、スパ・岩盤浴など付帯サービスのパッケージ化)を強化することで、人数減の影響を打ち消す必要があります。

5. 次月への示唆

01 販売戦略(単価と稼働の最適化)

- 1月は年明け後の平日を中心に稼働が落ち込みやすいため、需要が薄い日程には早期割・連泊割を組み合わせてOCCを底上げしつつ、繁忙日(連休・土曜)は現在水準以上のADRを維持する価格戦略が有効です。

- 12月時点でADR・RevPARは前年を上回っているため、次月以降も「安売りで埋める」のではなく、需要が読める日から順に値付けを引き上げるレベニューマネジメントの徹底が重要です。

02 商品企画(少人数・高付加価値化対応)

- 人泊減少と少人数化を踏まえ、2名・1名利用向けの高付加価値プラン(客室グレードアップ+夕食グレードアップ+レイトチェックアウトなど)の品揃えを強化し、「組数×単価」の最大化を狙うべきです。

- ワーケーション・湯治ニーズを取り込むため、平日連泊プラン(簡易な食事+長時間滞在+ワークスペース利用など)を造成し、泊数増加のトレンドをさらに伸ばしていくことが有効です。

03 需要喚起・販促(近距離リピーターと地域別対策)

- 北陸・近畿・東海が主要送客地域であることから、これらエリアに向けた交通付きプランや地域限定クーポン、リピーター向けのメルマガ・LINE配信を強化し、閑散期の底上げを図る必要があります。

- 人泊減少を反転させるには、新規顧客の獲得と既存顧客の再来訪促進を同時に行う必要があり、OTAだけに依存せず、自社サイト・SNSでの直接集客と口コミ喚起施策(レビュー投稿特典など)を組み合わせた複線的な集客戦略が求められます。

6-1. 地域別売上構成

| 地域 | 売上 | 構成比 | 順位 |

|---|---|---|---|

| その他 | 307,709,138円 | 29.0% | 1位 |

| 北陸 | 213,809,811円 | 20.1% | 2位 |

| 近畿 | 187,391,416円 | 17.7% | 3位 |

| 関東 | 125,811,228円 | 11.9% | 4位 |

| 東海 | 113,477,353円 | 10.7% | 5位 |

| 中国 | 44,706,619円 | 4.2% | 6位 |

| 四国 | 43,082,178円 | 4.1% | 7位 |

| 甲信越 | 14,047,121円 | 1.3% | 8位 |

| 九州・沖縄 | 8,141,410円 | 0.8% | 9位 |

| 東北 | 2,406,298円 | 0.2% | 10位 |

地域別分析コメント

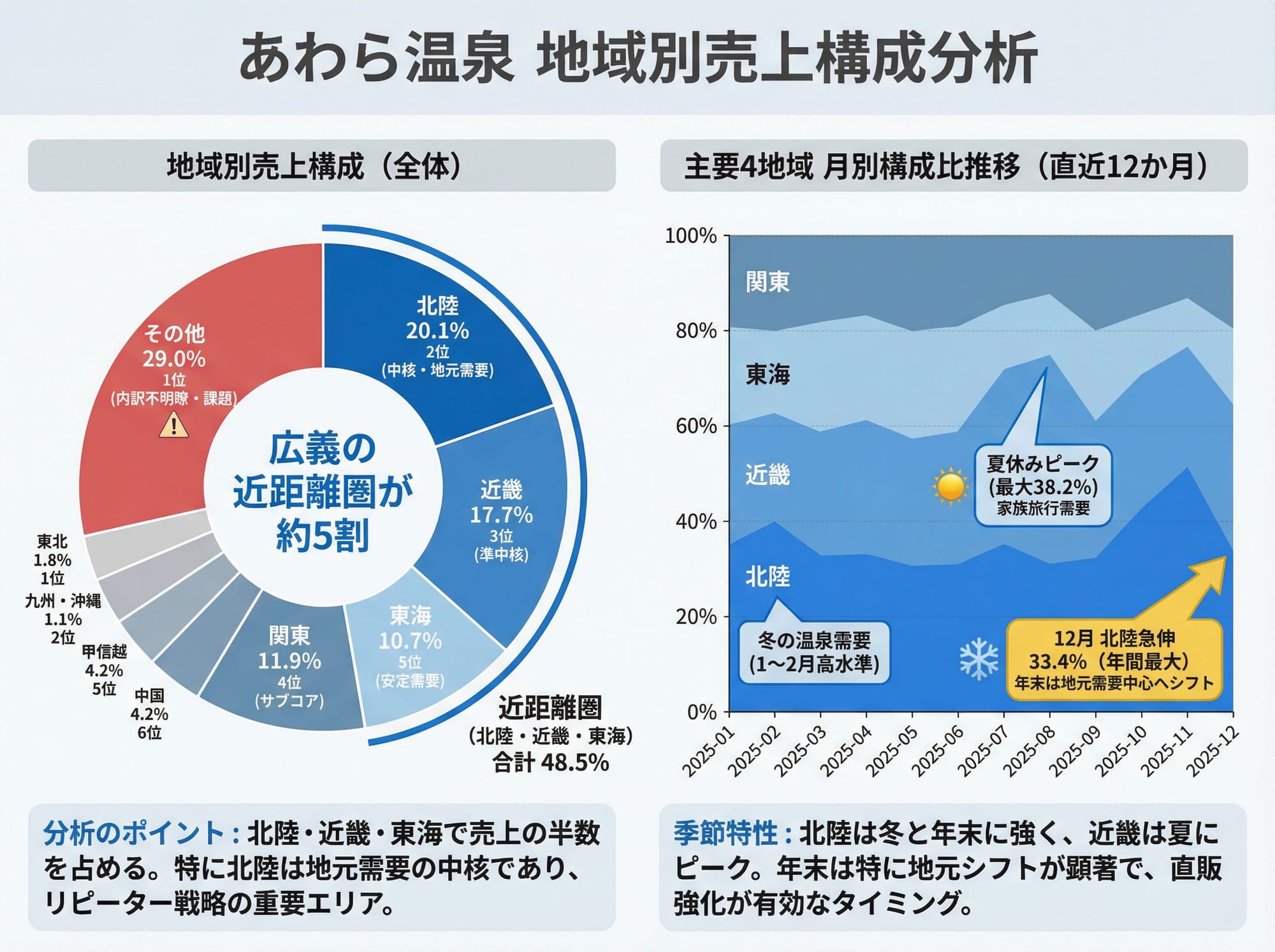

- 北陸(20.1%)、近畿(17.7%)、東海(10.7%)の合計は48.5%となり、売上の約半分を広義の近距離圏が占める構造で、「マイカー・鉄道アクセス圏からの週末・短期滞在」の重要性が非常に高いことが分かります。

- 関東は11.9%と一定規模を確保しているものの、距離・アクセスを考えると「長期休暇・旅行キャンペーン時に伸びるサブコア市場」と位置付けられ、平時の安定需要はやはり北陸・近畿・東海に依存しています。

- 「その他」が29.0%と最大セグメントであり、この中には居住地未登録・インバウンド・出張等が混在している可能性があります。 データ起票の精度を上げて「その他」を圧縮することで、エリア別施策の精緻化(たとえば、特定県へのキャンペーン配分最適化)が可能になります。

- 特に北陸は売上構成比20.1%で2位かつ地元・近郊需要の中核であり、リピーター施策や周年企画など、関係人口を増やす中長期戦略のキーエリアと位置付けるべきです。

6-2. 主要4地域 月別構成比推移(直近12か月)

| 月 | 北陸構成比 | 近畿構成比 | 関東構成比 | 東海構成比 |

|---|---|---|---|---|

| 2025-01 | 29.4% | 34.8% | 19.0% | 16.8% |

| 2025-02 | 28.8% | 31.9% | 24.1% | 15.2% |

| 2025-03 | 25.2% | 32.8% | 20.4% | 21.6% |

| 2025-04 | 23.4% | 34.9% | 19.4% | 22.3% |

| 2025-05 | 20.5% | 33.2% | 22.3% | 24.1% |

| 2025-06 | 29.8% | 34.5% | 15.3% | 20.5% |

| 2025-07 | 22.6% | 38.2% | 16.6% | 22.6% |

| 2025-08 | 16.3% | 37.8% | 20.6% | 25.3% |

| 2025-09 | 24.1% | 34.8% | 19.2% | 21.9% |

| 2025-10 | 24.3% | 34.3% | 18.6% | 22.8% |

| 2025-11 | 18.8% | 31.8% | 25.0% | 24.5% |

| 2025-12 | 33.4% | 29.3% | 19.6% | 17.7% |

主要4地域の構成比分析コメント

- 北陸は冬季(1〜2月、12月)と梅雨前(6月)に構成比が高く、特に2025-12は33.4%と年間最大水準となっており、「冬の温泉需要」と地元・近郊の短期旅行が強く出る季節特性が明確です。

- 近畿は通年で30〜38%と高いシェアを維持し、7〜8月の夏休み期にピーク(7月38.2%、8月37.8%)を迎えることから、家族旅行・グループ旅行のコアマーケットとなっています。

- 東海は春〜夏にかけて21〜25%台と強く(3〜5月、7〜8月)、関東は2月・5月・11月など連休や観光シーズンにシェアが高まる傾向があります。

- 最も注目すべき変化は、2025-12に北陸構成比が33.4%まで急伸する一方、近畿が29.3%、東海17.7%とやや落ち着いている点であり、年末は「地元需要中心」の構造がより強まっていることです。 これを踏まえ、年末販促では北陸在住者向けの直販強化や地元限定特典の訴求が特に有効と考えられます。

7-1. 総売上:月別推移

| 月 | 総売上(百万円) |

|---|---|

| 2024-12 | 1,026.5 |

| 2025-01 | 778.9 |

| 2025-02 | 730.7 |

| 2025-03 | 933.6 |

| 2025-04 | 679.2 |

| 2025-05 | 740.4 |

| 2025-06 | 547.5 |

| 2025-07 | 715.4 |

| 2025-08 | 1,171.7 |

| 2025-09 | 629.2 |

| 2025-10 | 853.2 |

| 2025-11 | 1,215.6 |

| 2025-12 | 1,061.5 |

総売上月別推移コメント

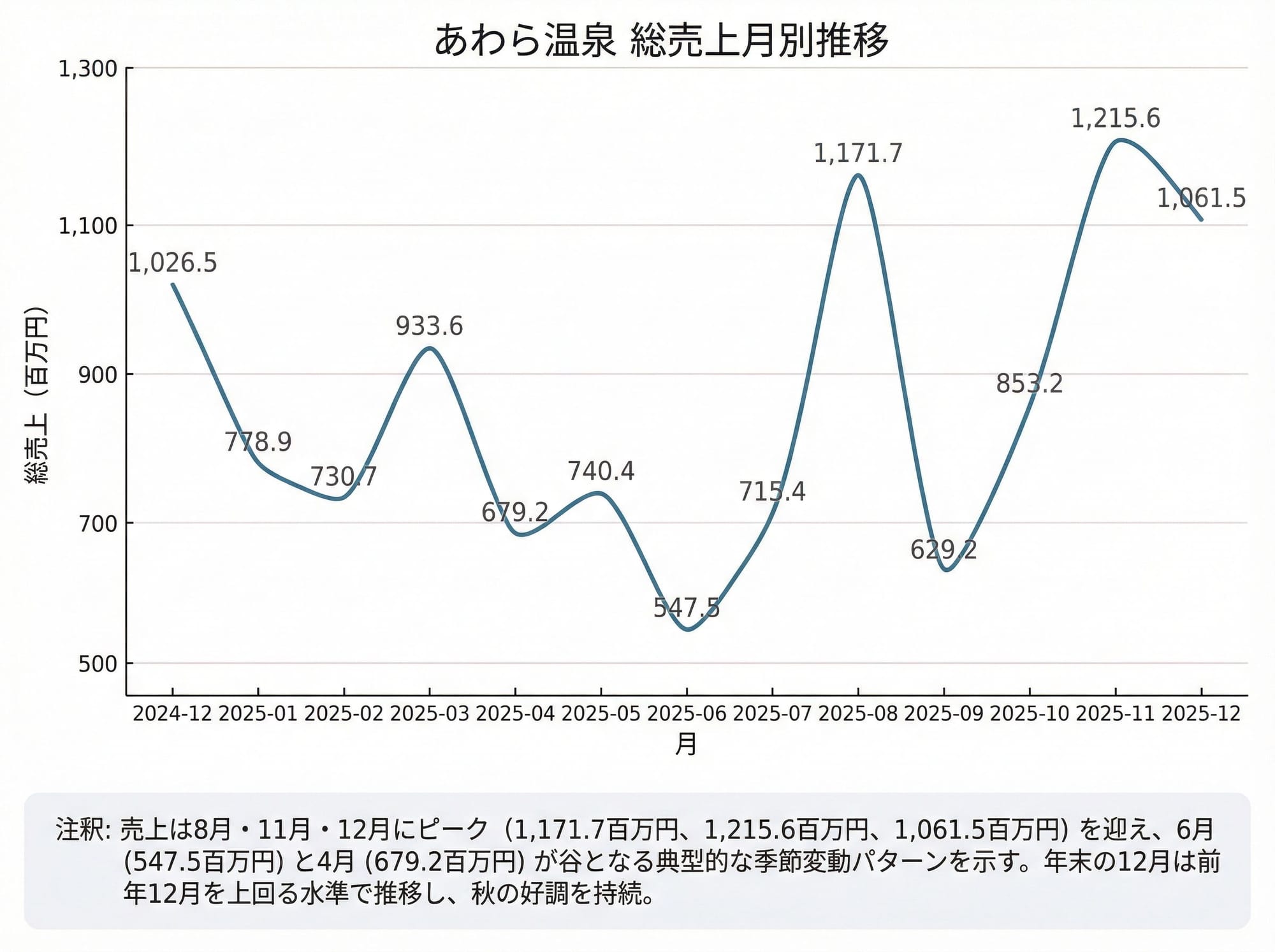

売上は8月・11月・12月にピーク(1,171.7百万円、1,215.6百万円、1,061.5百万円)を迎え、6月(547.5百万円)と4月(679.2百万円)が谷となる典型的な季節変動パターンを示しています。 年末の12月は11月からはやや減少したものの、前年12月を上回る水準で推移しており、秋の好調を年末まである程度持続できています。

7-2. 客室稼働率(OCC):月別推移

| 月 | OCC(%) |

|---|---|

| 2024-12 | 52.8 |

| 2025-01 | 43.6 |

| 2025-02 | 47.9 |

| 2025-03 | 55.3 |

| 2025-04 | 49.9 |

| 2025-05 | 48.9 |

| 2025-06 | 43.1 |

| 2025-07 | 48.7 |

| 2025-08 | 62.3 |

| 2025-09 | 47.3 |

| 2025-10 | 57.7 |

| 2025-11 | 64.4 |

| 2025-12 | 53.5 |

OCC月別推移コメント

OCCは8月(62.3%)と11月(64.4%)で高水準となり、6月(43.1%)と1月(43.6%)がボトムとなる、明確な繁閑差が確認できます。 2025年12月は53.5%と、繁忙期のピークからは落ち着きつつも年間平均を上回る水準を維持しており、年末需要に支えられた安定した稼働と言えます。

7-3. 平均客室単価(ADR):月別推移

| 月 | ADR(円) |

|---|---|

| 2024-12 | 108,788 |

| 2025-01 | 100,122 |

| 2025-02 | 94,546 |

| 2025-03 | 94,508 |

| 2025-04 | 78,783 |

| 2025-05 | 84,836 |

| 2025-06 | 73,510 |

| 2025-07 | 82,261 |

| 2025-08 | 105,376 |

| 2025-09 | 77,052 |

| 2025-10 | 82,851 |

| 2025-11 | 109,283 |

| 2025-12 | 111,207 |

ADR月別推移コメント

ADRは11月(109,283円)、12月(111,207円)、8月(105,376円)が高単価期となり、6月(73,510円)と4月(78,783円)が低単価期となる、価格の季節変動が明確です。 2025年12月は年間最高水準のADRを実現しており、繁忙期にしっかりと単価を取りにいけていることがうかがえます。

7-4. RevPAR:月別推移

| 月 | RevPAR(円) |

|---|---|

| 2024-12 | 57,489 |

| 2025-01 | 43,624 |

| 2025-02 | 45,309 |

| 2025-03 | 52,287 |

| 2025-04 | 39,305 |

| 2025-05 | 41,468 |

| 2025-06 | 31,684 |

| 2025-07 | 40,066 |

| 2025-08 | 65,618 |

| 2025-09 | 36,413 |

| 2025-10 | 47,782 |

| 2025-11 | 70,345 |

| 2025-12 | 59,446 |

RevPAR月別推移コメント

RevPARは11月(70,345円)と8月(65,618円)が突出して高く、6月(31,684円)と9月(36,413円)が年間の谷となるなど、収益性の季節変動が非常に大きい構造です。 2025年12月のRevPARは59,446円と、前年12月を上回る水準で推移しており、OCCとADRの双方をバランス良く確保できています。

月別推移の総括

4指標を総合すると、8月・11月・12月が「高OCC×高ADR」で年間の収益を牽引し、4〜6月および9月が「低OCC×低ADR」で大きな課題となる二極化した季節構造が明確です。 繁忙期には単価をしっかり取り、閑散期には連泊プランやイベント連動企画でOCCを底上げすることで、年間を通じたRevPARの平準化と売上最大化が図れる余地があります。

8-1. 総売上:移動年計

| 月 | 売上移動年計(百万円) |

|---|---|

| 2024-12 | 9,786.6 |

| 2025-01 | 9,958.3 |

| 2025-02 | 10,167.3 |

| 2025-03 | 10,391.1 |

| 2025-04 | 10,217.3 |

| 2025-05 | 10,282.2 |

| 2025-06 | 10,227.2 |

| 2025-07 | 10,187.7 |

| 2025-08 | 10,153.2 |

| 2025-09 | 10,045.2 |

| 2025-10 | 9,981.9 |

| 2025-11 | 10,022.1 |

| 2025-12 | 10,057.0 |

総売上移動年計コメント

売上移動年計は2025-03に10,391.1百万円(約1,039.1億円)のピークを付けた後、10,000百万円前後(約1,000億円規模)で小幅に上下しており、長期的には「緩やかな横ばい〜微減」傾向です。 短期的な月次の波は大きいものの、年間売上規模は概ね安定して推移していると評価できます。

8-2. 客室稼働率(OCC):移動年計

| 月 | OCC移動年計(%) |

|---|---|

| 2024-12 | 50.0 |

| 2025-01 | 50.4 |

| 2025-02 | 51.1 |

| 2025-03 | 52.2 |

| 2025-04 | 51.7 |

| 2025-05 | 52.3 |

| 2025-06 | 52.4 |

| 2025-07 | 52.5 |

| 2025-08 | 52.6 |

| 2025-09 | 52.4 |

| 2025-10 | 52.1 |

| 2025-11 | 51.9 |

| 2025-12 | 51.9 |

OCC移動年計コメント

OCC移動年計は2024-12の50.0%から2025-08の52.6%まで上昇した後、足元は51.9%とやや落ち着いており、おおむね50〜53%レンジで安定推移しています。 稼働率の長期トレンドとしては「緩やかな改善後の高止まり」と評価でき、今後はこの水準を維持しつつ単価向上を図る局面に入っています。

8-3. 平均客室単価(ADR):移動年計

| 月 | ADR移動年計(円) |

|---|---|

| 2024-12 | 92,756 |

| 2025-01 | 93,730 |

| 2025-02 | 94,603 |

| 2025-03 | 94,688 |

| 2025-04 | 94,046 |

| 2025-05 | 93,461 |

| 2025-06 | 92,785 |

| 2025-07 | 92,338 |

| 2025-08 | 91,815 |

| 2025-09 | 91,236 |

| 2025-10 | 91,107 |

| 2025-11 | 91,925 |

| 2025-12 | 92,154 |

ADR移動年計コメント

ADR移動年計は2025-03に94,688円でピークを付けた後、91,000〜93,000円台で推移しており、足元2025-12は92,154円と「ほぼ横ばい圏」で推移しています。 物価・人件費の上昇を踏まえると、長期的にはさらなる単価改善の余地があり、繁忙期の価格戦略や高付加価値商品の開発が重要になります。

8-4. RevPAR:移動年計

| 月 | RevPAR移動年計(円) |

|---|---|

| 2024-12 | 46,422 |

| 2025-01 | 47,237 |

| 2025-02 | 48,361 |

| 2025-03 | 49,425 |

| 2025-04 | 48,598 |

| 2025-05 | 48,907 |

| 2025-06 | 48,645 |

| 2025-07 | 48,457 |

| 2025-08 | 48,293 |

| 2025-09 | 47,779 |

| 2025-10 | 47,478 |

| 2025-11 | 47,670 |

| 2025-12 | 47,836 |

RevPAR移動年計コメント

RevPAR移動年計は2024-12の46,422円から2025-03の49,425円まで改善した後、47,000〜49,000円台で横ばい推移しており、足元2025-12は47,836円と安定的な収益水準を維持しています。 稼働・単価ともに大きな変動がない中で、収益性も「高原状態」にあり、今後の伸びしろは主に単価戦略と付帯収益の拡大に依存すると考えられます。

移動年計の総括

4指標(売上・OCC・ADR・RevPAR)の移動年計はいずれもここ1年で大きなトレンド転換は見られず、「一度伸びた後に横ばい圏で安定している」状態で、足元の2025-12も同様のレンジ内に収まっています。 月別では繁閑差が大きい一方で、移動年計では安定していることから、季節変動を前提とした価格・在庫・販促の平準化運用が進んでいると評価でき、今後はこの安定基盤の上で、単価アップと客数拡大のどちらを優先するかの戦略的な意思決定が重要になります。

📥 レポートダウンロード

詳細な分析レポートを以下の形式でダウンロードいただけます:

レポートは視覚的な分析結果とグラフが含まれています。